La teoria della banca centrale indipendente in Italia ha trovato attuazione consuetudinaria ben prima di quella normativa avvenuta con il Trattato di Maastricht. Parlo di quello che comunemente viene chiamato il divorzio tra la Banca d’Italia ed il Ministero del Tesoro avvenuto nel 1981.

Con il termine “divorzio” si menziona l’atto con cui Beniamino Andreatta, l’allora Ministro, con una semplice lettera indirizzata al Governatore della Banca d’Italia Carlo Azeglio Ciampi, pose fine all’acquisto illimitato dei titoli di Stato da parte della nostra banca centrale.

Ante 1981 lo Stato decideva sovranamente la propria politica economica. La Banca d’Italia rispondeva agli ordini del Ministero del Tesoro e dunque era obbligata a finanziare la spesa pubblica nazionale acquistando i titoli di Stato che il Paese altrettanto sovranamente decideva di emettere. La Banca d’Italia altresì, sempre per finanziare la spesa pubblica, metteva a disposizione uno scoperto di conto secondo gli importi decisi dalla nostra Repubblica. Tale scoperto di conto era pari, tenetevi forte, al 14% delle spese correnti del Paese ovvero 20.000 miliardi di Lire.

La Banca d’Italia dunque non era indipendente dal potere politico essendo, fino al 1981, un organo dello Stato alla cui esclusiva potestà d’imperio era demandata ogni scelta di espansione della base monetaria. Ma lo scopo di questo articolo non è spiegare una storia che già in molti conoscete bensì offrirvi in versione integrale il testo delle due missive, Andreatta prima e Ciampi poi.

“Caro Governatore,

ho da tempo maturato l’opinione che molti problemi di gestione della politica monetaria siano resi più acuti da un’insufficiente autonomia della condotta della Banca d’Italia nei confronti delle esigenze di finanziamento del Tesoro.

In particolare l’esistenza di un obbligo di acquisto residuale il sede d’asta di BOT, l’abitudine ad appoggiare su una convenzione tra Tesoro e Banca d’Italia il collocamento di titoli poliennali, e la norma sul massimo scoperto di conto corrente di tesoreria provinciale, comportano un insieme di vincoli sulla libertà di gestione dell’offerta di moneta.

E’ mia intenzione perciò riesaminare la opportunità della deliberazione del 23 gennaio 1975 del Comitato Interministeriale per il Credito e il Risparmio con la quale si apportavano modifiche al metodo di collocamento dei buoni ordinari del Tesoro, stabilendo che “il prezzo di sottoscrizione sarà quello offerto dalla Banca d’Italia che assicurerà comunque la copertura dell’intera tranche”.

Tale riesame dovrebbe portare ad un sistema in cui l’intervento della Banca d’Italia all’asta dei BOT sia una libera decisione della Banca stessa, e in cui l’offerta della Banca concorra, su un piano di parità con le altre, a determinarne il prezzo.

Poiché tuttavia vi è il rischio che errori di valutazione, da parte del Tesoro, sulla quantità di BOT da offrire all’asta, connessi ad errori di dimensione della liquidità messa in circuito dalla spesa pubblica (n.d.s. con buona pace di chi pensa che la spesa pubblica sia un qualcosa di diverso dal metodo con cui si immette moneta nell’economia reale), possano produrre andamenti erratici nei tassi d’interesse, appare conveniente indagare se non sia possibile ridurre l’incidenza di tale errore rendendo le aste quindicinali, anziché mensili.

Sempre nell’intento di rendere più sicuro l’esito dell’asta, potrebbe anche tentarsi la via di costituire un sindacato di collocamento tra le grandi banche, ove questo consentisse effettivamente di rendere minima l’oscillazione indesiderata dei tassi senza però rendere più costoso il collocamento.

Mi sembra tuttavia necessario considerare l’ipotesi che l’esito dell’asta non consenta al Tesoro di ottenere i mezzi necessari al finanziamento della spesa; poiché allora non sarebbe logico restituire alla Banca Centrale, in sede d’asta, un potere di controllo sull’offerta di moneta per toglierlo poi in sede di uso dello scoperto del conto corrente di tesoreria provinciale, dovrebbe anche mettersi allo studio una nuova regolazione di questo aspetto dei legami tra Tesoro e Banca d’Italia.

Il criterio guida, a mio avviso, dovrebbe essere quello di restituire alla Banca la libertà di definire, in via anticipata, qual’è il massimo scoperto che è disposta a consentire mese per mese, nel quadro di una decisione globale, pure anticipata, sulla creazione annuale di base monetaria e sui canali di distribuzione.

Il sistema allora potrebbe essere basato su una comunicazione formale al Tesoro, nel quadro della presentazione dei flussi finanziari, e su una condotta del Tesoro regolata su questa comunicazione.

La Banca dovrebbe essere peraltro libera di modificare tale quadro in corso d’anno, al sopravvenire di nuove situazioni. Inoltre, mese per mese, la Banca d’Italia potrà sia creare più base monetaria di quanto deciso, comprando più titoli sul mercato aperto, sia crearne di meno di quanto deciso, compensando sul mercato aperto la quota “garantita” attraverso il conto corrente di tesoreria.

Questa quota garantita acquisterebbe quindi essenzialmente la funzione di una rete di sicurezza, per evitare crisi di liquidità del Tesoro; essa potrebbe costituire la base per una politica di offerta di moneta più stabile.

Per non modificare immediatamente la norma di contabilità (n.d.s. dunque per non interessare la sovranità politica della questione) che prevede un legame tra il livello di massimo scoperto e la dimensione della spesa di bilancio, sarà sufficiente operare un consolidamento con titoli a lunghissimo termine di un’ampia parte del debito a vista del Tesoro: questo restituirà un margine sufficiente a rendere del tutto libera da vincoli connesi a questa norma, la manovra monetaria della Banca d’Italia.

Gradirei conoscere, su queste proposte, il pensiero della Banca d’Italia, sempre in quadro di rapporti di collaborazione stretti e proficui.

Con viva cordialità”.

Nel 1981 Andreatta, ignorando la sovranità del Parlamento, ed anzi trovando il modo per aggirare le norme vigenti si comportò in modo davvero insensato. Provate ad immaginarvi un imprenditore che, improvvisamente uscito di senno, decidesse di andare presso la Banca con cui ha stipulato un contratto di fido per chiedere la riduzione del fido stesso, peraltro subordinandola all’insindacabile giudizio della Banca. Ebbene Andreatta ha fatto esattamente questo!

Anzi la realtà è pure peggiore: l’imprenditore di solito non è anche il proprietario della Banca a cui chiede il credito, mentre nel 1981 Andreatta era il Ministro di uno Stato che era per definizione il proprietario della Banca stessa e decideva sovranamente la quantità di moneta da immettere nell’economia attraverso la spesa pubblica!

Ma leggiamo il riscontro del Governatore Ciampi:

“Caro Ministro,

rispondo alla Sua (omissis…), le cui linee di ragionamento mi trovano sostanzialmente d’accordo. A conclusioni similari ero pervenuto nel preparare la conferenza del 16 febbraio all’Associazione Nazionale di Banche e Banchieri.

Perché la politica monetaria non subisca vincoli imposti dalla dimensione e dall’andamento nel tempo del disavanzo statale è necessario che il finanziamento al Tesoro della Banca d’Italia possa essere da questo regolato in piena autonomia al fine di raggiungere gli obiettivi di controllo monetario.

I vincoli derivano attualmente dalla prassi secondo la quale la Banca d’Italia sottoscrive residualmente la parte delle emissioni di titoli di Stato non assorbita dal mercato e dalla possibilità per il Tesoro di attingere al conto corrente con la Banca nei limiti del 14 per cento delle spese.

Occorrerebbe dunque che il Tesoro finanziasse l’intero ammontare delle spese non coperte da entrate fiscali mediante emissioni di titoli in pubblica sottoscrizione e che le operazioni in titoli di Stato della Banca d’Italia, da effettuare soltanto in contropartita del mercato, rispondessero unicamente ad obiettivi di politica monetaria.

L’interruzione dell’automatismo degli acquisti della banca centrale alle aste dei bot è un primo passo, di notevole importanza, per la realizzazione di un obiettivo di crescita della base monetaria complessiva, indipendente dal disavanzo (n.d.s. l’offerta di moneta diventa appannaggio esclusivo delle banche commerciali azniché dello Stato). Le operazioni di mercato aperto verrebbero effettuate nella misura richiesta dal perseguimento degli obiettivi operativi in materia di creazione di base monetaria.

Nel rispetto della sua funzione strumentale ai fini della determinazione del volume del credito e del raggiungimento degli altri obiettivi della politica monetaria, la creazione di base monetaria deve essere regolata dalla banca centrale tenendo conto degli andamenti di mercato; ciò può implicare un uso flessibile dello strumento in corso d’anno.

I programmi di base monetaria, sia pure definiti in termini di una fascia di tassi di crescita, potrebbero essere comunicati al Tesoro al mercato, al fine di orientarne le azioni, nelle occasioni in cui vengono fissati gli obiettivi creditizi, quali la riunione del CIPE che approva la ripartizione globale dei flussi monetari tra le varie destinazioni e le Relazioni trimestrali sulla stima del fabbisogno di cassa del settore pubblico allargato presentate dal Ministro del Tesoro alle scadenze di febbraio e di agosto.

Nel presupposto sopra riferito che il disavanzo venga coperto con emissioni di titoli sul mercato, l’esistenza di un rapporto di conto corrente tra la Banca d’Italia e il Tesoro risponde ad esigenze di soddisfare le occorrenze giornaliere del servizio di tesoreria e di compensare temporaneamente eventuali difetti di previsione, rispetto alla necessità di finanziamento. Inoltre, considerata l’attuale variabilità nel tempo del fabbisogno di cassa, il conto corrente presso la Banca d’Italia può servire a stabilizzare nel brevissimo periodo il flusso delle emissioni e a contenere le oscillazioni dei tassi d’interesse, consentendo che l’offerta di titoli possa in alcuni mesi sopravanzare, in altri restare al di sotto del disavanzo.

L’ampiezza del margine di variazione del saldo del conto corrente che queste esigenze implicano è tuttavia largamente inferiore a quel 14 per cento delle spese di bilancio, attualmente superiore a 20.000 miliardi, che costituiscono il limite dello scoperto sul conto. E’ dunque auspicabile una revisione della normativa che regola l’anticipazione in conto corrente.

Inoltre la possibilità di effettuare emissioni di titoli ogni quindici giorni, cioè con cadenza inferiore al limite di venti giorni previsto per la durata di un eventuale superamento dello scoperto massimo del conto, e un auspicabile miglior sincronismo tra i pagamenti di maggiori dimensioni e gli introiti fiscali faciliterebbero il mantenimento del saldo del conto corrente entro limiti ristretti. E’ in quest’ottica che va esaminata l’eventuale esigenza, al momento di dar corso alle innovazioni proposte, di un ultimo collocamento diretto di titoli di Stato nel portafoglio della Banca al fine di ampliare il margine utilizzabile nel conto corrente di tesoreria.

Mi è gradita l’occasione per ricambiarle i sentimenti di viva cordialità”.

Ovviamente la scelta del 1981 non era irreversibile in quanto l’Italia rimaneva in ogni momento libera di tornare su i suoi passi ed imporre sovranamente alla propria Banca Centrale di sostenere la spesa pubblica e di decidere altrettanto sovranamente l’offerta moneta.

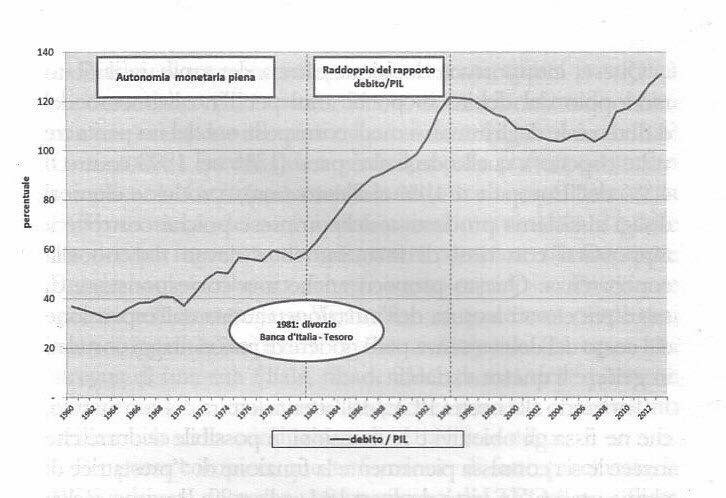

Fatto sta che invece si proseguí con tale folle scelta. Il costo del divorzio fu enorme con un debito che passò dal 58% del PIL al 120% e ciò in soli dieci anni. L’Italia infatti iniziò a finanziarsi sui mercati a tassi che, al netto dell’inflazione, erano superiori rispetto a quanto avveniva precedentemente.

mi vergognerei di me stesso se esprimessi il mio pensiero sul comportamento assunto da questi due personaggi. Sono sempre stati considerati due grandi economisti con questo scambio di lettere hanno dimostrato,a posteriori, che non lo erano.

grazie di tutto quello che fai

Faccio una domanda a lei poiche’ non ho trovato risposta da altri. La vicenda del 1981, che viene descritta anche in questo articolo, e’ stata vicenda specifica dell’Italia oppure si e’ verificata in maniera simile anche in altri paesi europei in quegli anni? Se la risposta e’ si, con quali modalita’ differenze di impostazione e di conseguenze?